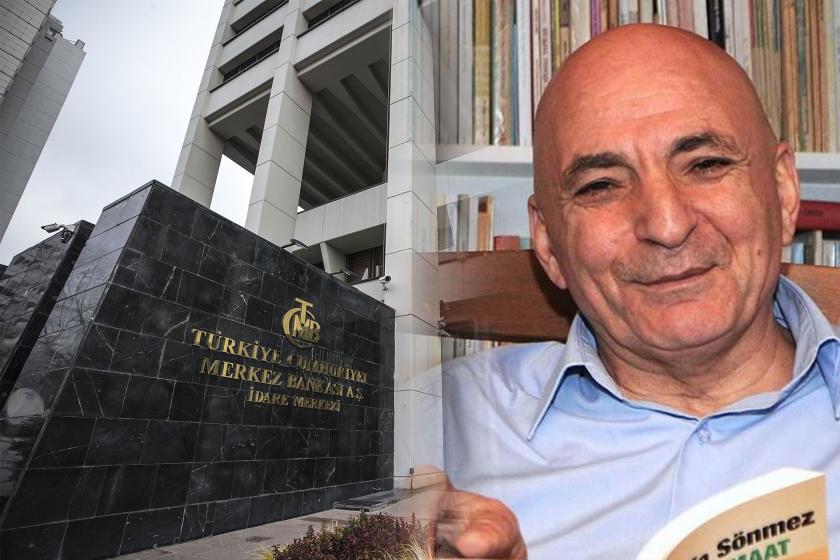

Merkez Bankası’ndan normalleşme adımı

Fotoğraf: Ali Balıkçı/AA

Ekonomi yönetimindeki değişikliklerin ardından piyasalar gözünü Para Politikası Kurulu toplantısına çevirmişti. Merkez Bankası piyasaların beklentisi yönünde politika faizi olarak belirlenen ancak bir süredir piyasayı fonlamakta kullanmadığı haftalık repo faizini yüzde 10.25’ten yüzde 15’e yükseltti ve bundan böyle tüm fonlamanın bu yoldan yapılacağını açıkladı.

Öncelikle bu faiz artırımının keskin bir sıkılaştırma anlamına gelmediğini belirtmekte fayda var. Halihazırda Merkez Bankasının ağırlıklı ortalama fonlama maliyeti yüzde 14.80 seviyelerine çıkmıştı. Bu kararla piyasaya verilen TL’nin maliyetinin yüzde 15’e çekileceği açıklandı.

Peki ne değişti de döviz kuru geriledi derseniz. Merkez Bankası bir süredir esnek likidite yönetimi adı altında bir faiz koridor dahilinde piyasayı farklı kanallardan fonlamaya yönelmişti. Koridorun alt bandında haftalık repo faizi yer almakta, üstünde ise geç likidite penceresi faizi yer almaktaydı. Bunun dışında daha sert müdahalelere gereksinim duyulduğu takdirde geleneksel yöntemle düzenlenen repo ihaleleriyle piyasa fonlanıyor, böylece fonlama maliyeti daha yukarılara taşınabiliyordu. Bu karmaşık çerçevede Merkez Bankasının alt banttan fonlama olanağının mevcudiyeti sıkılaştırma yönündeki adımların kredibilitesini zayıflatıyordu. Son alınan kararla Merkez Bankası alt bandı 475 baz puan yukarı çekerek ve piyasayı tek kanaldan fonlayacağını belirterek sadeleştirme yönünde beklenen adımı atmış oldu. Ancak bu ilk değil. Merkez Bankası daha önce de sadeleşme denemesinde bulundu. Sonraları ise Saray’ın baskısı sonucu yakından izlenen politika faizine el sürmeden fonlama maliyetini yükseltme çabasına girdi. Bu durum bankanın iki toplantı arası hareket esnekliğini artırırken güvenilirliğinin sorgulanmasına yol açtı. Bu kez sadeleşme adımının sürdürülebilir olması açısından siyasi iktidarın Merkez Bankası üzerindeki baskısının sona ermesi büyük önem taşıyor.

Karar metninin detaylarına baktığımızda geçmişten farklı olarak olumsuz gelişmelerin de sıralandığı ve daha gerçekçi bir tablo çizilmeye çalışıldığı göze çarpıyor. Önceki başkanın “kur hedefimiz yok” açıklamasına karşılık kurun enflasyon hedefi üzerindeki belirleyici rolünün altı çiziliyor ve enflasyon hedefine uygun olarak parasal duruşun sıkılığınının sürdürüleceği belirtiliyor. Piyasa buradan Merkez Bankasının gelecekte kur hareketleri karşısında faiz silahını kullanmaktan çekinmeyeceği mesajını çıkarıyor.

Aslına bakılırsa bu ifadeler bir Merkez Bankası’nın standart olarak kullanacağı ifadeler. Bugün kur üzerinde olumlu bir etki yaratmasının nedeni ise bir süredir ekonomi yönetiminin bu standartlardan büyük ölçüde uzaklaşmış olması. Piyasa gerçeklerinden uzak analizlerle belirlenen hedefler ve altı boş söylemler son dönemde TL’nin geleceğine dönük endişeleri tırmandırmaktaydı. Bu nedenle bu son adımları “normale dönüş” olarak adlandırabiliriz.

Bundan böyle gözler Erdoğan’da olacak. Merkez Bankası geçmişte olduğu gibi her para politikası kurulu öncesinde saraydan aldığı icazetle mi karar alacak, yoksa öngörülebilir bir yol haritası ortaya koymayı başarabilecek mi? Aksi takdirde kısa vadede baskılanan faizlerin orta vadede çok daha sert faiz artırımlarını zorunlu kılacağını göreceğiz. Hem de salgının etkilerinin giderek daha da ağırlaştığı bir süreçte.

İLGİLİ HABERLER

Merkez Bankası, politika faizini 475 baz puanlık artışla yüzde 15'e yükseltti

Mustafa Sönmez: Uçak kazasız belasız faiz artırılarak indirildi ama uçak arızalı

Evrensel'i Takip Et